Wer eine eigene PV-Anlage betreibt und überschüssigen Strom ins Netz verkauft, wird damit aus Sicht des Finanzamtes Unternehmer und steuerpflichtig. Das kann aber auch ganz einfach abgehen. Es gibt zwei Steuerarten, die für PV-Anlagen relevant sind:

1) die Umsatzsteuer: landläufig Mehrwertsteuer genannt. Bis zu einer Anlagengröße von 30 kWp sind private Photovoltaikanlagen mehrwertsteuerfrei. Sie bekommen eine Rechnung von netto Betrag X plus 0 % Mwst ergibt brutto Betrag X. Sie haben also nichts mit der Umsatzsteuer zu tun.

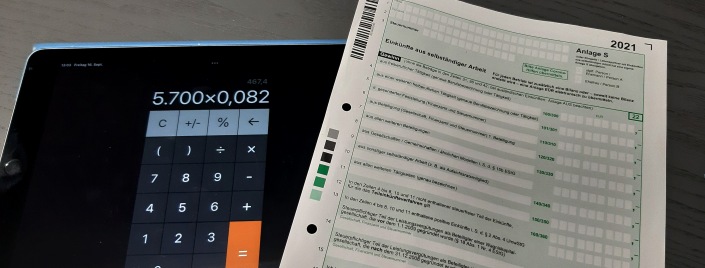

2) Einkommenssteuer: das Finanzamt will seinen Anteil am Gewinn, wenn Sie mit einer Photovoltaikanlage Gewinn erzielen. Das ist das gleiche, wie wenn Sie z.B. Aktien kaufen und verkaufen. Ab 2023 gilt aber eine Neuregelung: bis 30 kWp können Sie Ihre Photovoltaik-Anlage gegenüber dem Finanzamt als „Liebhaberei“ deklarieren und haben dann keine Erklärungspflichten für Ihre Solaranlage bei der Einkommensteuer. Sie können aber auch die Anlage in die Steuererklärung einbeziehen, wenn Sie einen steuerlichen Vorteil (Abschreibungsmöglichkeit) für sich sehen. Auf Wunsch geben wir Ihnen Informationen zur steuerlichen Betrachtung von PV-Anlagen an die Hand. Steuerlich beraten darf Sie nur Ihr Steuerberater.

Interesse geweckt?

Wir haben Ihr Interesse geweckt und Sie möchten sich zum Thema Photovoltaik beraten lassen?

Gar kein Problem. Nehmen Sie mit uns Kontakt auf und lassen Sie sich von einem unserer zertifizierten Solarberater persönlich beraten.